2019年07月04日 09:12 来源: 每日经济新闻

7月3日,中国银河(601881)证券基金研究中心发布了2019上半年末前100大基金产品规模榜单,货币基金包揽前23大规模基金,尽管上半年余额宝规模出现收缩,但依旧是基金行业的老大哥,年中以1.03万亿元的规模稳居百大规模榜榜首。

剔除货币基金和短期理财债基后统计,农银汇理金穗纯债3个月定期开放债券发起式以769.78亿元的规模遥遥领先市场,ETF、CDR、国开行债券等基金类别频频现身百大规模榜单前列,权益类基金中,网红基金兴全合宜、绩优基金易方达消费行业等纷纷上榜。

股票ETF扎堆上榜

2019赛程过半,公募基金半年度规模排行榜单随之浮出水面,《每日经济新闻》记者注意到,截至6月末,剔除货币基金和短期理财债基后,排在前三位的基金分别是农银汇理金穗纯债3个月定期开放债券发起式、华夏上证50ETF和南方中证500ETF,6月底规模均突破450亿元,整体来看,64只基金跻身百亿规模俱乐部。

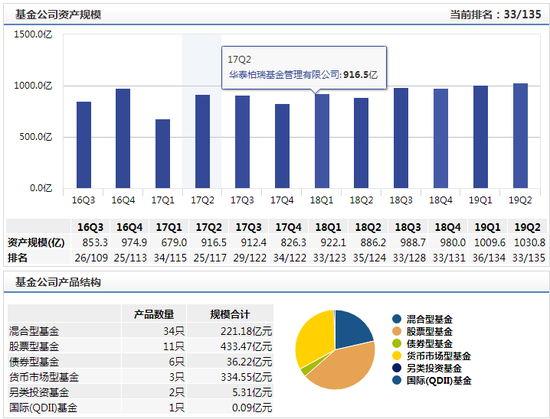

上半年最受追捧的网红基金非ETF莫属,市场震荡之下,ETF持续获得资金流入,百大规模榜单中,上榜的ETF基金就有12只,且集中在规模榜四分之一分位上方,规模前五的基金中,股票ETF占三只,除了华夏上证50ETF、南方中证500ETF外,华泰柏瑞沪深ETF以364.68亿元规模跻身规模前五。另外,华夏沪深300ETF、嘉实沪深300ETF规模突破250亿元排在靠前位置。

ETF真正大火是在2018年,去年A股处于估值洼地,股票ETF受到资金追捧,WinD数据显示,去年股票ETF规模增长近千亿元。随着市场对被动投资的认可度不断加强,今年年初各大基金公司大力推崇被动ETF投资,几只头部股票ETF在上半年也有不俗的规模增速,WinD数据显示,南方中证500ETF上半年规模大涨146.74亿元,另外,华夏上证50ETF、华泰柏瑞沪深ETF规模分别涨超30亿元。

债券基金也是百大基金规模榜上的团宠,2018年债牛行情推动债基规模站上2万亿大关,成为推升公募基金规模的主要力量,截至2019年5月末,债券型基金规模再度攀升至2.42万亿,百大上榜基金中,债券型基金占据了绝对主力,上榜基金中债基占比过半。

绩优股基受资金追捧

除了兴全合宜灵活配置混合封闭与生俱来的大体量,易方达消费行业股票成为主动管理权益类市场上规模最大的一只(剔除6只CDR基金),截至6月末,易方达消费行业股票规模达192.51亿元。

值得一提的是,易方达消费行业股票是2019半年度普通股基业绩总冠军,WinD数据显示,截至7月2日该基金业绩涨幅为63.4%。

同样登上规模榜的易方达中小盘混合、景顺长城新兴成长混合、易方达新思路灵活配置混合纷纷走出良好业绩走势,今年以来收益率分别为56.78%、62.38%、43.36%。

还有部分基金成立时间较为久远,可以持续为投资者带来超额收益,如2014成立的年东方红睿丰灵活配置混合,截至7月2日,这只基金收益翻番,达187.95%,2005年成立的兴全趋势投资混合,成立以来获得1478.99%的收益率,同期成立的博时主题行业混合收益率也高达1195.82%,更早时候成立的华夏回报混合(成立于2003年),成立以来收益率为1139.52%。

规模越大越好?

大量资金追逐下市场上频频出现爆款基金,那么对于不会挑选的投资者来说,是否要跟风参与大体量基金投资呢?

首先规模大并不与基金业绩划等号,好买基金研究中心研究员严雄称,业绩好坏取决于基金管理人的投资能力,对市场的研判准确度以及团队的研究能力,规模大并不是业绩的有力保证。

对于偏股基金来说,过大体量规模更是业绩的杀手,严雄进行了举例说明,很多基金是有策略容量的概念在里面,比如对一个成长股基金来讲,市场上的成长股标的相对有限,那么规模太大的话,成长股可选标的会减少,不得已会配置其他属性的股票,整体上就会一定程度上稀释配置的效益。同时,规模越大,对于基金经理的操作要求更高,难度也会更大。不过基金规模太小还有清盘风险,一般来说基金规模10~30亿之间是一个比较舒服的位置。

对于指数型基金来说,规模越大越好么?指数型基金更多的是跟踪指数的策略,按权重跟踪配置,追求跟踪误差小,规模越大的指数基金,在遭遇大规模申赎时受到的冲击越小,跟踪指数的误差相对也越小。严雄称,货币基金这种对流动性要求较高的基金类别,规模越大,应对投资者赎回的流动性压力较小,更利于基金经理操作,因此在挑选时和指数型基金一样也要考量基金的规模。

图片来源:中国银河证券基金研究中心

(责任编辑:李荣)